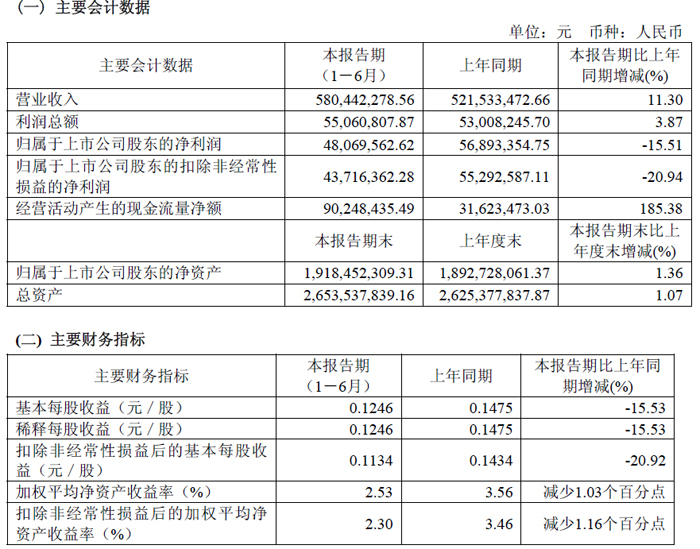

江化微上半年实现营业收入 5.80 亿元,同比增长 11.30%,创同期历史新高;尽管归母净利润 4806.96 万元同比下降 15.51%,但公司在半导体高端赛道的布局成效显著,经营活动产生的现金流量净额达 9024.84 万元,同比大幅增长 185.38%,显示出强劲的运营质量和发展韧性。

报告期内,公司主营业务结构持续优化,核心业务板块表现亮眼。公司主要业务包括超净高纯试剂业务和光刻胶配套试剂业务两个板块,其中,超净高纯试剂贡献营收 3.64 亿元,占比 62.62%;光刻胶配套试剂实现营收 2.00 亿元,占比 34.69%。值得关注的是,半导体板块销售额达 3.26 亿元,同比增长 24.51%,成为拉动公司增长的核心引擎,显著高于整体营收增速,体现出公司在高端市场的突破成效。报告期内公司面板业务也取得了优秀的成绩,实现销售额达22,216.03 万元,占公司主营业务收入39.37%。

江化微始终围绕长三角这一核心区域展开战略布局,并延长江带进行延展。目前,公司已建成三大核心生产基地,分别为江阴江化微、镇江江化微和四川江化微。

镇江江化微,是整个江化微集团运营的重点。2025 年上半年,镇江江化微顺利完成二期项目的G5 等级产品异丙醇、氨水及双氧水的试生产,该阶段性成果表明公司进一步提高了高端半导体相关高等级电子化学品的配套能力。随着镇江一期项目产品氨水、盐酸、硫酸稳步在高端半导体客户端的导入,镇江一期项目主要产品的产能利用率获得进一步提升,且还有多家高端半导体客户在验证中,后续镇江公司二期项目产能也会持续稳步释放,整体营收持续增长。

四川江化微,主要以面板、新能源锂电业务为主。2025 上半年公司致力于深耕存量客户,通过深化合作挖掘增量价值,加强现有产能的技术改造与升级,以进一步提高产能利用率,同时积极响应国家西部半导体发展战略,加大研发新品、拓展新的业务领域,持续增强企业核心竞争力与市场抗风险能力。

产品溢价能力稳步提升,推动盈利结构优化。超净高纯试剂平均售价从 2024 年上半年的 6416.46 元 / 吨升至 2025 年上半年的 6577.61 元 / 吨,增幅 2.51%;光刻胶配套试剂平均售价从 9993.05 元 / 吨升至 10827.33 元 / 吨,增幅 8.35%。这一变化反映出公司产品在高端市场的认可度不断提高,产品结构向高附加值领域持续倾斜。

研发投入持续加码,技术护城河不断加深。上半年公司研发费用达 3149.92 万元,同比增长 24.69%,占营收比重提升至 5.43%。技术突破方面,公司首个 G4 等级边胶清洗剂已在 8 - 12 寸客户端实现量产,SPIN 系列硅腐蚀液、剥离清洗剂等高端产品相继取得突破,进一步完善了 G2 - G5 全等级产品矩阵,为持续拓展高端市场奠定了技术基础。

产能建设有序推进,为未来增长积蓄动能。镇江基地 22.8 万吨超净高纯试剂二期项目进展顺利,已完成 G5 等级氨水、盐酸、双氧水等关键产品试生产,在建工程余额达 2.20 亿元,累计投入占预算的 31.38%,多条产线进入调试阶段。该项目全面投产后,将新增 G5 级产能 22.8 万吨 / 年,可满足 12 英寸先进制程的国产化需求。四川基地则通过技术改造提升产能利用率,为下半年市场放量做好准备。

市场拓展成效显著,客户结构持续优化。公司凭借产品性能与交付能力,已与华虹集团、长鑫存储、中芯国际、京东方、通威集团等头部企业建立长期合作。上半年,8 - 12 英寸半导体产品批量供货中车株洲、徐州中环、芯联越州等新客户;镇江 G5 级产品全面导入华虹、积塔、士兰集科等 12 英寸产线,通过 “两新战略” 提升单客户价值贡献。

财务状况保持稳健,抗风险能力较强。截至报告期末,公司总资产达 26.54 亿元,较上年末增长 1.07%;流动比率为 4.93,速动比率为 4.56,显示出良好的短期偿债能力。公司董事会已审议通过中期利润分配方案,拟每 10 股派发现金红利 0.30 元(含税),合计派息 1156.91 万元,彰显了对股东的回报信心。

面对全球半导体产业复苏与国产化加速的双重机遇,江化微依托 “三大基地 + 全等级产品 + 头部客户” 的协同优势,在保持营收稳定增长的同时,持续向高端赛道迈进,为未来 2 - 3 年的持续发展奠定了坚实基础。

明基投影机

明基投影机 坚果投影机

坚果投影机 科视投影机

科视投影机 极米投影机

极米投影机 SONNOC投影机

SONNOC投影机 宝视来投影机

宝视来投影机 视美乐投影机

视美乐投影机 当贝投影机

当贝投影机 哈趣投影机

哈趣投影机 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime