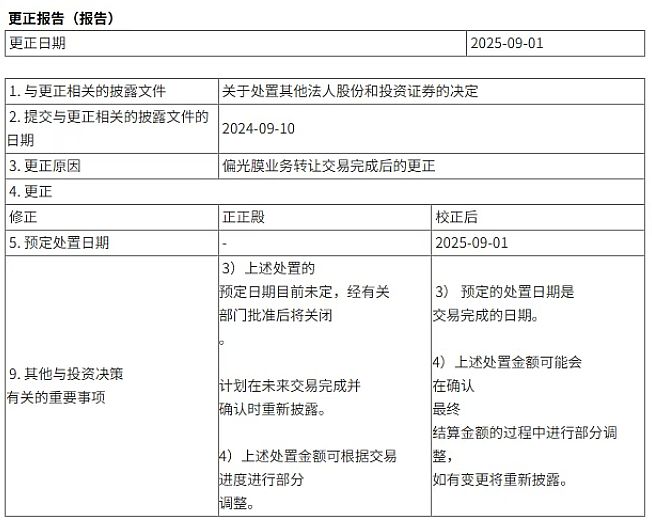

近日,一笔高达57亿元人民币的偏光片产能交易完成。三星SDI宣布将其偏光膜业务整体转让给恒新光电,转让价格为1.121万亿韩元。此前1月份,昊盛科技集团旗下合肥新美材料以45亿元收购韩国LG化学(LGC)光学功能膜业务的交割也已完成。——即在2025年,三星和LG体系完成了偏光膜等光学功能膜业务的“集体出售”。这背后的原因是什么呢?

竞争压力是韩国业者退场的主因之一

据悉,2024年中国偏光片产能约占全球的73%。其中,支撑116英寸巨幕显示的大宽幅2600毫米偏光片更是由我国企业主导。

这背后,其实是偏光片的主要使用场景——液晶面板,正由中国企业主导。我国大陆地区面板企业占据全球液晶面板产能7成以上。其中,近10年来行业主要投资的10.5/11代和8.6代新型产线,超9成位于我国大陆地区。液晶显示产能除了我国大陆和我国台湾地区之外,日本、韩国、美国目前只占一个零头。

一块液晶屏幕通常需要2块同等面积的偏光片。原因在于液晶材料只能处理偏振光。特殊的胆甾相反射式液晶屏可以设计成只需要一张偏光片,但目前后者尚未有市场化产品投产。也就是说,日常应用中的液晶面板都需要两倍的偏光片。这使得我国显示产业一旦掌握了液晶面板的主动权,也就掌握了偏光片市场需求侧的最大市场。这成为推动我国偏光片产业高速发展的核心原因。

对于韩国业者而言,随着今年春季LGD广州面板厂完成向TCL华星的出售,其已彻底退出液晶显示面板领域。继续保留偏光片业务,不符合其长期竞争力成长格局。在这样的背景下,出售偏光片产能和上游材料、技术,就成了迅速变现,并将有限资本投入到下一代显示产品开发中的必然选择。

韩系显示加速转向OLED和Micro LED

大尺寸偏光片的需求市场以液晶为主。但传统OLED显示同样需要偏光片。与液晶只能处理偏振光,因而偏光片是其正常工作的必要条件不同;OLED的偏光片由1/4波长相位膜与传统偏光片构成,主要作用是抵挡环境光,提高对比度。

也就是说,OLED显示的偏光片核心作用是对抗环境光,与液晶显示的上偏光片作用类似,但与液晶显示下偏光片作为液晶正常工作的核心条件大不相同。这就产生了一个重大问题:除了偏光片,还有没有更好的方案或材料对抗环境光?如果有更好的方式对抗环境光,那么OLED就可以不需要偏光片。

我国显示企业,如华星光电、深天马、京东方等近年来先后展示或回应了自己的无偏光片OLED显示技术与产品(即COE OLED屏幕)。三星在2021年将COE OLED屏幕产品量产并推向市场。如三星Galaxy Z Fold 3、小米MIX FOLD 2、华为Mate Xs 2等产品都是首批无偏光片显示技术的受益者。行业专家指出,平板显示产业对COE技术的研发已历经15年以上的历史。

为什么要抛弃偏光片?因为一层偏光片理论上会损失50%的亮度。液晶显示依靠背光源提供亮度,室内应用时的亮度储备非常充分。但OLED在更高亮度下,其烧屏效应难以控制;虽然采用串联多层OLED材料能缓解亮度与寿命的矛盾,但也增加了成本。而省略偏光片的技术理论上直接带来亮度翻番。

因此,发展无偏光片OLED显示,是OLED显示向高亮度发起挑战,进而在高端手机上更好适配HDR内容、适应高亮度环境下清晰显示的重要技术方向;高亮度的OLED也是在PC或TV等大尺寸面板上拥有足够性能储备的技术——更大尺寸显示往往对应更远的观看距离,也就需要更高亮度来保障画质。

在今年初西班牙巴塞罗那的世界移动通信大会上,三星展出的最新型“无偏光片显示”技术,其不仅因无偏光片使OLED面板厚度下降(传统偏光片占面板厚度2成),更将屏幕亮度提升至5000尼特(相当于正午阳光亮度),同时功耗降低近四成。三星的COE技术框架主要是在OLED的RGB像素之上印刷制备RGB三原色透光结构,并在红(R)绿(G)蓝(B)OLED像素之间填充新型纯黑材料。——COE这一缩写即源于CF On TFE,意为像素上的彩色滤光。

除了OLED技术转向无偏光片方向之外,全球显示产业关注的下一代显示材料Micro LED也大多适配无偏光片设计,以利于保持高亮度、高色彩特性。可以说,新阶段的显示产业中,偏光片日益与液晶捆绑,而与OLED和Micro LED无关。韩系企业已经退出液晶显示制造,全面转向OLED和Micro LED技术,因此韩国业者选择用既有的偏光片上下游产业链成果和技术“迅速变现”,并将资金投入未来项目。

偏光片市场依然稳固,但COE不得不争

OLED屏幕彻底告别偏光片只是时间问题。这个时间主要取决于COE技术的收益与成本,在和偏光片技术对比时是否占优势。目前,无偏光片技术虽然亮度高、节能、更轻薄,但成本也更高。

对液晶显示而言,下偏光片是必需的。COE技术去掉LCD上偏光片后,并没有明确的亮度增加收益,且还会降低对比度。因此,LCD液晶显示的偏光片市场仍然稳固。同时,虽然OLED、Micro LED显示在成长,但短期内受制于成本和规模,无法对液晶形成替代效应。

过去15年,液晶在商显、TV、IT等主要市场均实现了需求增长。例如,商显市场交互平板平均尺寸从55英寸提升到以85/86英寸主导的新格局;奥维云网数据显示,2025年上半年国内彩电市场线上、线下渠道的平均尺寸分别达到63.1英寸和70.7英寸——相比之下,2010年平均尺寸仅34英寸左右增幅巨大;IT市场尺寸增长不大,主要是台式机显示器从17/21英寸主导上升至24/27英寸主导……

液晶显示面积的增长,就意味着偏光片需求成倍增长。其中,86英寸、98英寸、116英寸等巨幕电视还需要超宽幅偏光片产品的技术支撑。可以说,只要液晶显示仍是全球显示产业的主流,偏光片的主体需求市场就会持续存在。随着全球显示需求,特别是彩电和商显进一步大尺寸化,偏光片市场总需求面积在未来10年内仍将保持缓慢增长。

但无论偏光片在液晶显示如何“稳固”,无偏光片的OLED和新兴Micro LED显示都将是必争之地。它们代表未来、代表高端消费,是行业的技术趋势。2025年,我国OLED显示产业总规模有望超过韩国业者。而在Micro LED方面,我国显示产业已形成全面领先的格局——Micro LED是中国与海外企业之间的竞争。不过,无偏光片的OLED和Micro LED依然需要大量光学材料、光学薄膜和光学成膜/像素化加工工艺,这些与偏光片上下游产业链在理论与技术上具有5成以上的相通性。

因此,显示产业是一个复杂的供应链与市场需求组合体。不能因韩系企业抛弃偏光片产业链就看空它;也不能因依托液晶的偏光片需求依然强势,就忽视其被替代的可能与未来风险。

对我国显示产业而言,偏光片市场的稳固是当前营收的保障、也是全球显示需求的主体,而无偏光片技术的布局则关乎未来竞争力。只有双轨并行,才能在显示技术的迭代浪潮中稳居上游,且通过偏光片等技术进步在更多类型的光学材料、工艺领域实现突破和自主,也蕴含了相关行业企业进一步产业升级的机遇。

康佳平板电视

康佳平板电视 创维平板电视

创维平板电视

LG平板电视

LG平板电视 海信平板电视

海信平板电视 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime