5月中旬,国内LED直显行业迎来五家企业调整“价格”:其中,涨价的四家、降价的一家。最高涨幅达到了10%、最高降幅也达到了11.5%。——价格有升有降,这让很多显示界人士直呼“看不懂”!

处于历年价格和需求低点的事实

在涨价的企业,木林森、东山精密、瑞晟光电及利亚德等中,东山精密、瑞晟光电作为中游封装企业,均提到“2022年以来的灯珠价格下滑”问题,并进一步指出这给企业的持续稳健经营带来了压力。

据TrendForce集邦咨询统计数据显示,上游芯片市场,2022年LED各个应用线均表现低迷,全球LED芯片市场规模降至29亿美金,同比下滑20%。其中,照明应用低迷是重灾区。同时,LED显示屏芯片领域,2022年市场规模也跌至5.7亿美金,同比下滑17%——虽然市场表现优于照明市场,但也处于“水深火热”之中。另据数据显示,LED显示屏封装领域,受价格下跌及下游订单减少的影响,2022全年市场规模为14.5亿美金,同比下滑16%。

某种角度看,目前LED上游芯片等依然处于2022年开始的“历史最低谷”之中。这样的低价格背景对整个行业的传导,对于中游封装企业的影响很大:第一,上游芯片价格低、终端市场景气度一般,自然有“价格换量”的整体期待;第二,虽然上游新品价格降低,但是终端封装企业涉及的其他材料、物资和人力成本却在2022年呈现整体上涨态势。

同时,进入2023年以来,LED市场需求 “变化不及预期”:一方面,国际市场上的需求在全球宏观经济波动影响下,继续呈现传统需求低迷的态势,同时2022年成长较迅速的新兴需求也在变的比较保守。另一方面,国内市场需求虽然整体上在改善,但整体依然处于低位,特别是低于此前的预期。

而,近年来随着COB技术应用、超微间距产品、巨量转移技术应用的发展,越来越多的下游终端和上游芯片企业涉足“封装”这一中间环节。封装企业的竞争压力是在持续增加的,特别是在中高端产品市场,其相比芯片和终端企业的“结构性比较话语优势”出现了下降。

由此可见,LED封装企业的压力现在是比较大的,且即拥有短期因素的影响,也拥有长期市场结构与竞争格局变化的影响——尤其是历史性价格低谷,不能换来市场增量的短期背景,让企业不得不更为注重“经营现金流”的质量:即有专家认为,LED行业价格走势已经从2022年“心理”上的“以价换量”,转变成目前更注重“低价存量下的现金”的逻辑。

“心态正在发生变化”。在这样的背景下,在成本结构更为复杂,且受到上下游市场共同挤压作用的“中游封装”环节,率先出现涨价潮流,是可以理解的:业内人士如此表示。

终端和上游,“价格需求”亦有不同

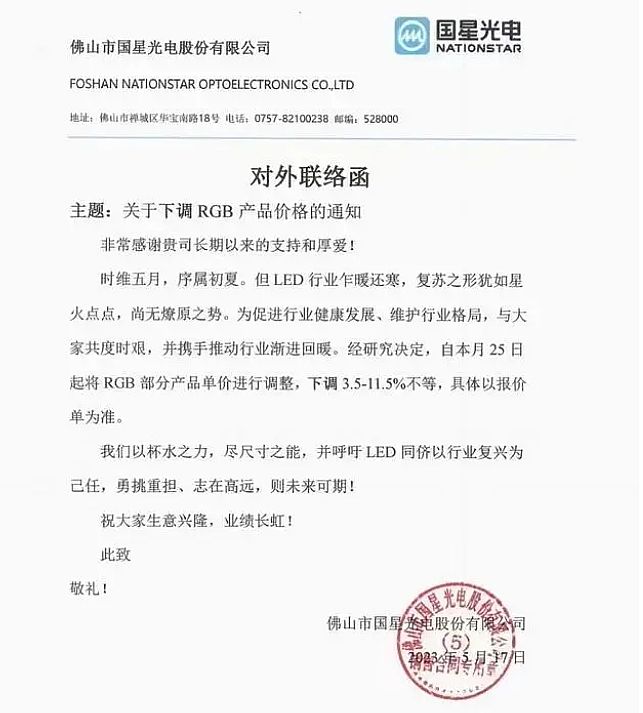

在过去一周的行业价格波动中,国星光电宣布5月25日起,RGB部分产品单价下调3.5-11.5%不等——理由则是“共度时艰”:国星光电提到,“LED行业乍暖还寒,复苏形势如星火点点,尚无燎原之势。为促进行业健康发展、维护行业格局,与大家共度时艰,并携手推动行业渐进回暖。”

国星光电的公告,印证了行业“价格低谷、需求低谷、‘以价换量形势并未形成’” 、以及2023年来复苏“不及预期”的上文判断。但是,同样的背景下,国星光电选择的不是“其它中游厂商的涨价”,而是降价!

实际上,国星光电不仅是中游厂商,也是上游厂商。中上游通吃,是国星光电的基本特征。同时,近年来国星光电LED显示板块在多合一IMD、MIP等新兴封装和高性能低成本micro LED等方面的技术进步比较突出,中高端市场占有率成增量态势。创新优势极大的提升了其整体业绩对价格成本和市场需求变化的波动适应能力。

“越是贴近上游,成本和价格主动权也就越大。这与LED行业核心技术在上游的集中程度更高是一致的。”同时,我国上游产业链企业的“国际市场自主权”也不是中游企业和下游终端企业能够比较的。

对此,有分析认为,LED显示行业下游终端企业一直是“价格成本”最敏感的环节。特别是2022年年中以来,国际汇率格局的变化、美元加息周期,对于一些比较依赖“非我国大陆地区上游芯片”的LED企业的经营成本,产生了比较大的影响。结合我国LED企业普遍拥有巨大的出口市场占比,国际市场已经成为企业的发展支柱,LED终端企业的经营必然呈现出更为复杂的“成本结构特点”。

一方面是,上游部件外采的汇率波动、终端产品出口的价格波动、国际市场回款汇率和回款速度的波动等“金融因素”;另一面是,上游市场价格走势、下游市场需求走势等行业因素……等等全面制约下,LED显示下游终端企业的价格与成本承受问题,要比中游封装企业更复杂。

二是对于终端企业而言,其产业链供应的本土化比例高低也截然不同:一些企业可能比较依赖日台地区的上游供应链;另一些企业则更侧重采购本土上游产品。这也决定了不同下游终端企业的“成本变化”可能有完全不同的曲线和时间点。——一些业内人士表示,大部分更依赖本土供应链的终端企业,目前尚不具有产品价格上调的迫切性。

“上游芯片、中游封装、下游终端”,LED显示市场三大环节的成本有些时候“因人而异”。因此,可以看到过去一周,不仅有四家大厂涨价,也有一家大厂降价的“冲突格局”。不过,长期看该行业的竞争必然也会遵循“技术优势+成本优势+规模优势”的规律。在这样的背景下,或许价格上涨还是下降、国产链条为主还是进口链占优等不同选择,最终会转变为市场份额的“涨跌”。

逆势之下,现金效益优先还是规模优先

“因为2022年以来的降价过程,并没有成功驱动市场需求规模大幅增加;且2023年开年国内外市场需求情况不及预期,因此现在LED直显行业是保持现金收益优先,还是追求规模扩张优势,成为了一道选择题”。

在行业人士看来,有涨价、有降价、也有稳定价格的企业,这势必会成为“增量有限”的眼下行业市场份额格局改变的一个重大变量。

从上游和封装行业看,短期的“产能过剩”是一个“明牌”。TrendForce集邦咨询数据甚至认为,SMD LED显示屏封装产能在过去三年几乎翻倍, 2022年实际市场产能利用率约50%;在COB LED显示屏封装领域,2022年实际的产能稼动率仅3成左右。——唯一好消息是micro LED、mini LED、COB等上游芯片和封装产能还在快速增加的同时;SMD整体产能增长形势已经大幅缓解。但是,2023年MIP产品的供货开始增加,比较COB等技术MIP是一个低成本方案。

“产能驱动成本竞争升级,创新驱动成本下降,行业迫切需要在成本和创新应用等多元驱动下的需求增量”:这样的行业格局正与美联储加息周期的全球经济低谷形成“反向共振”,并将经营压力传导给LED直显上下游各个产业链环节。

这样的大背景中,如何实现企业的短期利益和长期利益的平衡,在行业市场过剩性竞争、中小从业者淘汰出局的过程中,实现壮大发展,正在考验着产业从业者的智慧。相信,作为最敏感的经营和竞争工具,价格的调整,在这个五月份尚未进入真正的高潮。未来不同产业环节的不同企业,如何针对性的布局“价格竞争工具、并通过更多手段改变成本面貌”,值得期待和观察。

飞利浦LED屏

飞利浦LED屏 联建光电LED屏

联建光电LED屏 威创小间距

威创小间距 洲明小间距

洲明小间距 AET小间距

AET小间距 奥拓LED屏

奥拓LED屏 aoc

aoc 青松光电LED屏

青松光电LED屏 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime