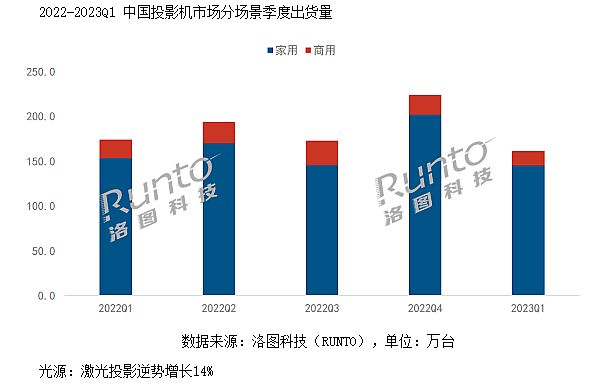

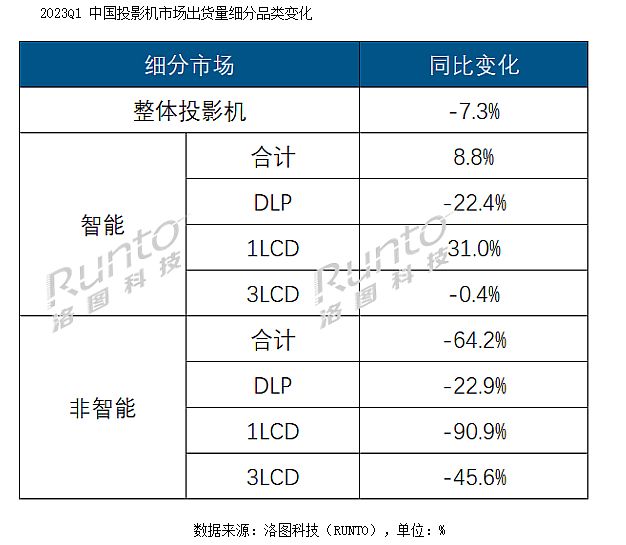

6月中旬,国内投影机市场的一季度成绩终于出炉:根据洛图科技(RUNTO)发布的《中国投影机市场出货分析季度报告(China Projector Market Shipment Analysis Quarterly Report)》,2023年第一季度,中国整体投影机市场出货量为161万台,同比下降7.3%。

这一成绩没有意外感。因为,此前洛图科技的第一季度智能投影机报告已经给出一季度,中国智能投影市场(不含激光电视)销量为142.8万台,同比仅增长7.9%的低数据。作为过去10年来的成长引擎,智能投影增幅下降,预示着行业景气度下滑。结合传统投影市场中的数量型应用,商教市场本就处于快速萎缩之中,一季度成绩不好早已是定论。

同时,洛图一季度整体投影市场数据“迟到”,也说明一些领域、一些品牌的“销量”不好看。报喜不报忧思维下,往往“报告迟到”,就是数据趋势不好的最显著特征。

面对这样的行业局面,业内专家给出两个基本判断:第一是,市场结构大调整下,行业竞争可拓展空间变小、路变窄,竞争自然加剧;第二是,后疫情时代,结构性市场空间压制下,整个行业要提前进入“准存量之争”!

为啥第一季度成绩不行了呢?

对于第一季度投影市场成绩下行,最大的“推手”是大商用市场(也就是非家用市场)。非家用市场中,工程机全年规模有限,一直不是“市场量能主力”;这方面商教需求才是重点。商教需求最高峰,国内市场曾经高达180万台(2015年)。而2023年第一季度,大商用(工程、商教和影院)投影出货同比下降18.4%,出货量为16万台(行业人士多认为,行业逆势下,出货量可能大于实际销量)。

2023年第一季度,商教市场采购持续低迷。全球看,商教多媒体需求的另一个典型产品交互平销量下滑达3成;国内市场交互平板销量亦下降2成。近年来,这一市场还持续面临了包括大尺寸液晶白板、大尺寸液晶显示器、小间距LED大屏等竞争品类的市场挤压,销量规模持续下降。“竞品替代叠加市场需求低迷”,导致商教投影国内市场第一季度成绩必然“延续过去三年”的大幅下滑态势。

另一方面,作为国内投影市场持续增涨的引擎,家用市场也遇到了一些难题。一季度,家用市场出货量为145万台,同比下降5.8%。

原因是,后疫情效应明显。虽然新冠疫情进入2023年、乙类乙管下国内消费产业链呈现持续恢复态势,部分领域甚至出现了报复性消费。但是,在家用投影上,市场逻辑却截然不同:疫情三年,家用投影市场高速成长,体现出“宅经济”红利;2023年则呈现出“透支效应下”和“消费方向转移(从宅经济到出行经济)”下的成长压力。

家用、非家用市场,都不够给力,2023年第一季度国内投影整体市场“销量萎缩”也就成了定局。值得一提的是,这个成绩在过去10年中,可能仅仅比2020年第一季度,在总量上更好看一些。——总量好看,亦更多是因为家用和智能机型的规模较高。

增量来自哪里?1LCD扛大旗

在一季度的市场增量中,智能投影是主力。但是,智能投影也分不同的技术流派:

据洛图数据显示,一季度,中国智能投影市场(不含激光电视)销量为142.8万台中,其中DLP技术的市场持续萎缩,销量大幅下降18%;占比高达7成的LCD市场销量同比上涨23%。也就是,2023年第一季度,真正的投影市场增量来自于LCD智能投影,更准确的说是1LCD的千元智能投影机。——1LCD一季度拥有100万台的出货量,同比增长6.5%,在整体市场中的占比达到65%

除此之外,拥有行业结构性意义的增量点就只剩下“激光光源”产品:洛图数据显示,智能机型中,2023年第一季度,激光光源产品的线上销量占比达到4.2%,较去年同期上涨1.4个百分点(涨幅超三成);销额表现更为显著,份额为14.9%,较去年同期上涨6.6个百分点。整体市场中,激光投影第一季度出货量达到14万台,同比增长14%;市场份额为8.4%,较去年同期增长1.6个百分点。两者对比,可见智能激光机是激光光源产品真正的增量来源。且按照市场前三海信、当贝和峰米三大家用品牌合计份额为37%看,家用市场更是激光机增量的核心细分领域。

或者说,除了智能1LCD机型增量外,家用、智能+激光的细分项也是重要的增量看点——只不过和1LCD机型是整个投影市场的主宰机型不同,家用智能激光投影的市场规模依然较小,且主要增量是抢夺LED智能家投市场的份额,其对整体投影行业消费规模的影响微乎其微。

结构性竞争加速激化,逐对厮杀现象明显

市场缺乏增量,带来的结果必然是竞争的加剧。这方面在2023年第一季度表现的格外突出:

例如,洛图数据显示,第一季度智能投影市场,DLP技术产品销量下降、产品价格下降、实际市场销售的均价上升——降价的同时,销售均价上升,为什么有这样奇特的数据状态呢?因为,1LCD的近2000元机型,压缩了DLP技术的中低端入门机型市场空间。

再例如,汞灯机型和非智能机型加速退市。洛图数据显示,一季度非智能投影正在快速淘汰,同比下滑64.2%——而非智能机型的销量,除了工程需求外,几乎主要来自外资品牌。这块细分市场的掉肉,主要是外资品牌贡献的。同类的,汞灯产品份额压缩至5%,出货量同比大降46%;3LCD技术出货占比为5%,较去年同期下降2.5个百分点,出货量同比则下降39%——这两个细分品类也几乎主要是外资品牌在参与,其下滑的份额主要也来自于外资品牌。

同时,逐对厮杀的还包括光源市场。如智能家投中,DLP机型上激光进、LED降的趋势非常明确。虽然这与激光智能家投存量低有关,但是在DLP智能机型整个市场规模下滑的背景下,一季度的激光进、LED萎缩,市场影响格外明显。这也是导致目前尚未结束的“何种光源更优秀”的行业技术论战的原因之一。

2023年第一季度,投影市场还有另一个“首次呈现出分化趋势的竞争PK”:即第一季度,抖音快手等新兴电商平台加速崛起,在智能机型中渠道占比升到15%;相反的,主流电商平台的智能投影销量第一季度出现近三年来首次单季度同比下滑,降幅为4%,销额维度更是大降16.4%。

“内外资品牌、不同光源、不同光阀技术、不同渠道,甚至是本土新兴品牌内部……第一季度在总量不佳的背景下,竞争烈度已经升级”。由此,行业分析认为,国内投影市场的一个新时代必然会因此开启——即此前是品牌增加为主,今后恐将进入品牌出清和淘汰的快速阶段。

市场格局快速扭转需要四大条件

基于第一季度的成绩不理想,洛图预计上半年整体投影机市场预测出货量为336万台,下降幅度扩大至8.6%。即618市场也不容乐观。同时全年市场恐怕也会在低谷中徘徊。

对于何时能够实现市场情势逆转,行业分析认为需要以下几个因素支撑:第一是,疫情三年的宅经济、家用需求的透支效应消退;第二是,宏观经济格局,包括全球和国内的市场信心重建,恢复常规增长,特别是美元等国际货币结束加息周期,是重要的外部变量;第三是,投影技术,尤其是家用市场要有崭新的创新和突破、产品体验升级,价值增强,价格上实现“创新技术平民化”;第四,代表需求过去式的细分市场实现出清,即商教市场“跌到底”,不在增加行业负向数据量。

以上各个因素,都不是短期内能够逆转实现的。因此,这轮行业低谷恐将以年为单位持续。行业企业要在创新+过冬之间做好平衡;在更为激烈的竞争条件下,发挥独有优势,实现准存量时代的平稳发展。同时,积极关注市场品牌参与量减少、部分品牌退出“腾退”出来的空间,进行供给补位。

WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime