“产能”是任何产业都绕不开的核心关键词:中国•北京2014国际平板显示产业高峰论坛上,液晶和OLED面板产业的产能增长问题亦再次成为行业讨论的焦点。尤其是面对国内产业界“全球最大”的投资冲动,各种看空、看涨的观点激烈碰撞。

国内面板投资很有“冲劲”

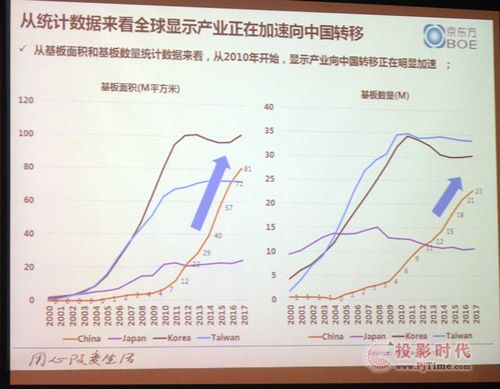

“2014年中国平板显示器的市占率将提升到18.6%,是世界唯一保持不断成长的地区,预计到2015年,我国的TFT-LCD产能将占据世界第二位,其中最适合生产TV屏的8.5代线的产能将位居世界前列”:这是中国科学院理论物理研究所院士欧阳钟灿对国内显示产业发展的概括。欧阳院士还指出:“我们有责任提醒,在战略性新兴产业的发展一定要避开一管就死,一放就乱的怪圈,加强顶层设计和加强科学监管”。

无独有偶,工业和信息化部电子信息司副司长刁石京也善意的提醒,现在面板产业的形势相对较好,各地方、企业上马新生产线的积极性非常高,因此产业界需要完善自己的统计、分析、预警。刁石京指出,反馈信息表明“可能又有不下十条线在考虑上马”。

数据显示,目前北京地区拥有两条5代线、一条8代线;长三角地区拥有一条4.5代线,5、6、8.5代线各两条;成渝地区拥有3条4.5带代线;珠三角地区拥有5代线一条,8.5代线一条。此外,在建项目还有京东方重庆8.5代、华星光电深圳T2线(8.5代)、武汉T3线(6代)、中电熊猫南京8.5代、昆山国显项目、成都六代线规划、深天马项目,以及其它一些产能扩张项目。——这些项目的总投资规模接近1000亿元。这些项目中以京东方、华星光电和中电熊猫三条8.5代线产能最大,对全球供给的影响也最大。

国内面板产业投资规模加大的背景主要有三点:第一是现有生产线满产满销,国内主要液晶面板企业的盈利情况亦大幅提升。其中,京东方在2014年上半年实现营收161亿元,净利润为10.42亿元,三季度同比预增50%;TCL集团旗下华星光电上半年实现销售收入85.06亿元,净利润9.81亿元;深天马上半年实现营业收入24.86亿元,净利润8139.24万元。

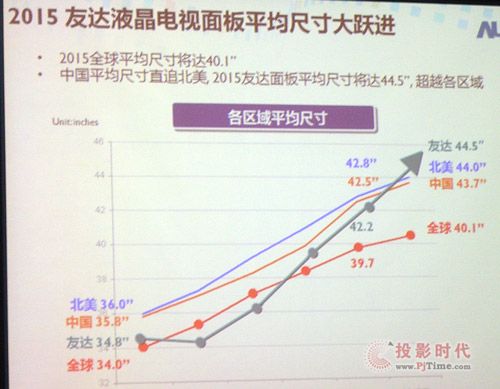

第二,市场需求保持正增长。例如,全球面板消耗第一大户彩电产业,虽然2013年和今年市场总销售台数会略有下降,但是由于平均需求的显示面积增长,实际市场面板需求依然在增加。华星光电技术有限公司总厂长廖炳杰指出,如果彩电平均尺寸增长一英寸,可能就要吃掉90K的8.5代的产能——用面积来算,总量需求不变的情况下,如果需求尺寸增加,可能增加一英寸,增加两英寸,可能就要吃掉两条左右的8.5代4K的产能。这种靠尺寸增长消化产能的方式是手机、PC、以及TV产品“面板需求增加”的主要途径。例如,苹果手机IPHONE6的显示尺寸从5S时代的4英寸增加到4.7英寸,显示面积增长了38%,也就是面板需求增长了约38%。

第三,业内看好“新型需求”的成长。例如,天马微电子股份有限公司集团副总裁孙永茂指出,移动医疗产业会从2013年的45亿美元会增长到2017年的230亿美元,年平均增长是到50%;车载前装的TFT屏,从目前8000万台设备到2018年预计增长到1.2亿台,同时产品尺寸也会大幅增长——类似的产业还包括智能穿戴设备(苹果智能手表即将上市)、智能家居设备、各种社会信息化的显示标牌设备等等。这些行业需求从1英寸到数十英寸的产品不等。在大尺寸上,比如夏普主推的液晶触摸产品,应用于会议和教育市场,主要将消耗60-80英寸的显示器。这类产品若能普及,全球市场至少将产生2条以上8代线的产能需求。

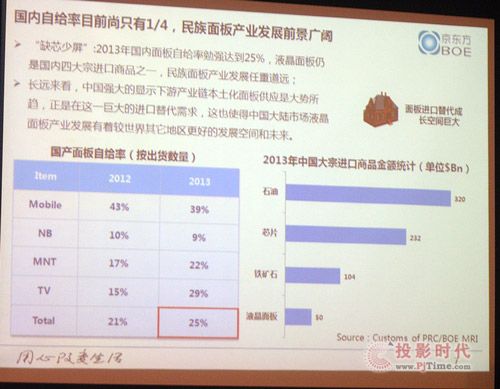

以上三点是从全球产业结构来看面板产品的消费。如果从国内市场看,中国京东方科技集团的董事长王东升曾经表示,中国面板业的全球份额仍然只有13%,所以国内市场液晶面板仍然大部分要依赖进口,发展空间依然很大。中国大陆6大电视品牌2014年上半年所采购的4K电视面板,其中44%来自台湾,29%来自京东方和华星光电,27%来自韩国。2013年,液晶面板进口495.8亿美元,出口358.6亿美元,贸易逆差137.2亿美元。

业内人士认为,守着全球最大的彩电、手机、平板、PC等显示产品消耗行业,同时也是全球最大的彩电、PC、手机消费国,即将成为全球最大的智能社会、汽车消费国的巨大“内需”,而面板行业只占全球一成多,是不正常的经济结构,亦是产业机遇所在。(2013年,中国消费了约2.96亿台智能手机,约6060万台平板电脑, 约3260万台笔记本,约4930万台显示器,约5650万台电视,随着中国大陆中产阶级的壮大和人均收入的提升,相信这种增长还将长期持续下去。)

因此,无论从已经市场成熟的产品的显示需求日益大型化、新型需求产业不断涌现的角度看,还是从本土行业自给率角度看,国内面板产业都面临一个“持续增长”的可见预期。

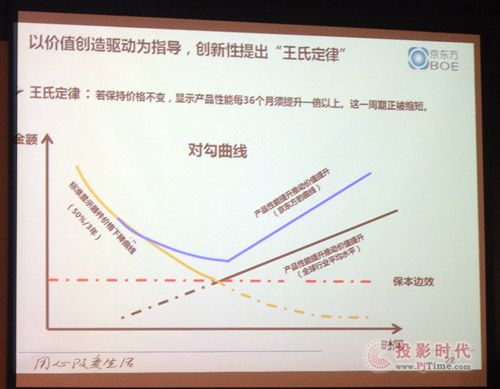

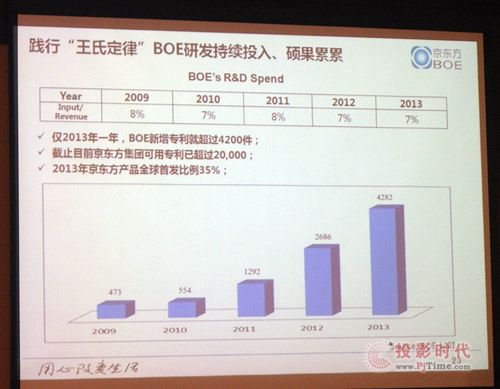

国内最大的显示面板企业,京东方有一个著名的王氏定理:“每三年,标准显示器件价格将下降50%,若价格不变,产品性能必须提升一倍以上,有效技术保有量必须提升两倍以上”。这一周期目前还在不断缩短,最典型的表现就是终端产品价格的下降。而价格下降将是驱动消费者“消耗面板面积增加”的核心因素。

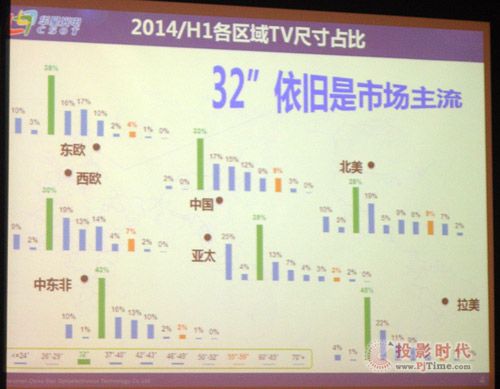

以彩电产品为例,何为主流市场呢?这个主流市场不是以产品显示尺寸定义的,而是以消费水平定义的。华星光电技术有限公司总厂长廖炳杰表示,从全球看,32寸液晶依然占据最大消费比例,但是国内和北美等市场32寸的份额老大地位已经让位于40寸级别。相对而言,印度、非洲等市场则还有大量26英寸产品销售——因为价格便宜。但是国内市场这部分产品已经很少见到了。这说明不同市场的消费能力不同,直接导致主流产品不同。话句话说,如果大尺寸产品成本不断下降,那么市场是有容纳大尺寸产品消费的内在需求的。

就国内市场而言,产生“冠军尺寸线”的标准是价位下降到2000元以下。达到这个价位就会在包括一线城市到农村市场的广大需求空间内,符合最广大消费者的购买能力。2012年到2014年间,满足这一价位的产品从只有26和32英寸,发展到了32、39、40以及42等多个尺寸。这一变化至少拥有促使国内彩电市场消费的面板面积增长接近2-3成的能量。

类似的变化也体现在手机、平板电脑和PC产品上。目前,苹果手机已经放弃一直坚持的小屏幕,更新为4.7英寸屏幕,仅此一项变化,其显示面板需求按面积算就增长了38%。尤为值得注意的是,这些设备显示面积的增加,并未导致产品价格的上涨。这是因为,显示面板成本下降了。

研究表明,目前大多数显示面板新技术都有助于产品成本的下降。比如嵌入式的触控技术,至少已经导致外挂式触控行业的瓦解,从去年到今年已经有超过100家企业退出这一行业。台湾地区一直位于行业三甲的品牌,如胜华等也已经到“生死边沿”。再例如,OLED产品、低温多晶硅技术和金属氧化物技术、触控面板的纳米银线、金属网格技术都处于成品率不断爬坡的过程中:这将至少会带给这些技术下的产品10-20个百分点的成本下降空间。昆山龙腾光电邱郁雯处长在“2014国际平板显示产业高峰论坛”报告上明确表达了“技术进步与成本经济性平衡发展”的企业产品研发理念。他指出,产品某一项技术优势可以用于提升某一方面的性能,也可以成为平衡其他方面成本劣势的“空间”。按照这样的观点,目前9成以上的液晶和OELD新技术都会导致产品成本的下降,而成本的下降则会导致“单位数量终端产品需求显示面板面积”的增长,进而产生“数量规模有限,却显示面积规模不断增长的产业结构”。

符合以上预设规律的市场很多,例如PC显示器行业。如果OLED面板产能足够、成本显著降低,OLED产品依赖更为护眼的特性,则很可能形成针对传统液晶产品的换代高峰。而假设,OLED实现“理论中低于液晶同尺寸产品3成的成本”,那么21:9比例的24-27英寸显示器就会大量出现——这也将消耗众多半导体面板产业的产能。

因此,基于王氏定理,产品技术进步、价格下降,必然会导致“等量市场规模下”,显示产品消耗面积的增长。这将是“成熟产品市场”可以预期的“产能空缺”空间。

由以上分析可以看出,单纯担心国内面板行业“产能过剩”的观点是站不住脚的。但是,这并非说明国内面板产业一片“前景大好”。国内面板产业的危机更多的表现在“结构性”矛盾上。

所谓结构性问题,主要是指两个方面。第一是,中低端产品比例高。国内显示面板经过10余年的发展,与发达国家的技术水平从20年缩减到了目前的1-2年,可谓成绩巨大。但是,仅仅是这1-2年的差距,依然会导致国内面板业界面临“设备折旧费高昂”、“产品毛利较低”、“价格竞争激烈”、“投资回报期”过长的问题。

欧阳院士指出,“我国液晶显示产业虽然已经达到盈利拐点,但是产业发展面临一个非常严峻的考验,就是可持续性发展和质量发展的问题。更大的挑战是高分辨率的液晶显示屏的生产,在我国并不在优。中国大陆中小尺寸的研发投入还是不足,创新能力还是比较弱,高端技术产品产能较小,特别是高端的LTPS氧化物,OLED等方面的不足,制约了大陆高端显示技术和产品的发展。国内急需解决LTPS技术的突破和产能突破的问题,只有通过国内厂家和整个行业的积极的努力,不断创新才能追赶并超越世界先进水平。” 同时,“继3D、4K之后,显示器高附加值的竞争核心已经明确,那就是扩大TFT-LCD的色彩表现。美国QV公司的技术已经被索尼采用在LCD电视。美国一些公司的技术已被亚马逊采用,美国陶氏化学公司和英国人配合合作,已经制造出没有铬的液晶显示器。国内企业也应挑战跟踪研发这个技术”。

工业和信息化部电子信息司副司长刁石京认为,国内面板产业“由于我们产业起步晚,创新的能力相对来说也还是不足,特别是在全产业链的冲击下,在新的技术,突破性的技术创新下,创新的要求下,我们还是显得不足。还有知识产权,因为我们产业做大了以后,我们要走出去,可能面临知识产权的风险就会更多,这一点还是需要我们全行业共同的努力”。

国内面板产业结构性问题的第二个主要方面是:市场主体多、项目多,很多市场主体自身抗风险能力有限。就全球趋势而言,显示面板行业是在走向市场集中化的。拿日本同行来看,在前年成立的日本显示(JAPAN DISPLAY,简称JDI),统一了索尼、东芝、日立三家中小尺寸面板。今年,日本显示又与松下、索尼和日本官学基金合作设立JOLED公司,统一日本OLED产品开发项目。相比之下,随着更多新项目的上马,国内面板业的市场主体不仅没有减少,反而在增加。

工业和信息化部电子信息司副司长刁石京指出,国内显示产业“规模还是偏小,从整体来看,和显示产业比较发达的国家和地区来比,相对来说还是小,散。小的问题很清楚,研发投入没法集中,未来的发展可能会受到限制,产业链的不完善,在一散一小产业成本会增加,竞争力就会上不去,难以形成未来集中的核心领域的创新突破。市场上话语权也小,很难整合和把握整体产业链的发展,所以这还是需要我们下大力气,进一步解决问题。”

目前国内显示面板行业创新不足、新产品和技术投入相对落后和市场主体分散的特点,极易导致恶性价格竞争。这是行业人士很担心的问题。

与会专家纷纷认为,在此轮高速投资和产能增长之后,国内面板业的竞争将从规模向质量转变。一方面是技术研发和创新的投入。这点上京东方已经走在行业前列。BOE拥有六条量产生产线和一条建设中生产线, 能提供1.5-inch到110-inch全尺寸系列产品。并能提供从a-si、到LTPS, Oxide, AMOLED全技术类型产品。另一方面是产业整合上,即所谓的兼并重组。但是,这需要有良好的产业窗口。

此外,国内显示面板产业依然面临着本地上游配套上的不足问题。这一点一方面导致了一些设备成本较高,另一方面也导致了产业安全受到制约。目前,在显示面板关键设备上,国内厂商的覆盖力只有16%。这也是一个显著的“产业结构”问题。不过这个问题通常不会导致严重的下游产品的销售性市场灾难。

虽然国内液晶面板业面临一系列结构性的困难和全球宏观经济下的不确定因素。但是,业内人士大多数对国内面板产业的发展持乐观态度。

一方面,国内面板业的产业结构问题是追赶者和追赶型产业的“通病”。韩台面板业也曾如此过,即便领先的日本面板业也曾有过类似问题。这些问题的出现是产业发展的必然,这些问题的解决也是产业不断进步的必然。业界要关注的只是“如何把握好解决问题的节奏、走好发展道路”。

另一方面,全球显示面板需求的“正能量”依然突出:主要需求产业、产品显示尺寸大型化与新型需求产业、产品的出现,成为支撑行业市场增长的关键因素。同时,显示面板价格的下降则有助于市场需求能量的加速释放。

因此,中国•北京2014国际平板显示产业高峰论坛上,与会专家对国内面板业看涨多于看空。尤其是回忆过去10年面板行业的艰辛和不易,更没有理由怀疑目前条件下,国内显示产业发展的美好未来。

康佳平板电视

康佳平板电视 创维平板电视

创维平板电视

LG平板电视

LG平板电视 海信平板电视

海信平板电视 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime